Siap Lepas 25 Persen Saham Lewat IPO, KOKA Incar Dana Segar Hingga Rp 115,1 Miliar

Perusahaan jasa konstruksi PT Koka Indonesia Tbk (KOKA) siap melepas sebagian sahamnya ke masyarakat melalui skema IPO di pasar modal

TRIBUNNEWS.COM, JAKARTA - Perusahaan jasa konstruksi PT Koka Indonesia Tbk (KOKA), siap melepas sebagian sahamnya ke masyarakat melalui skema penawaran umum perdana atau initial public offering (IPO) saham.

Dalam rencana IPO tersebut, KOKA akan melepas sebanyak-banyaknya 715,33 juta lembar saham atau setara 25 persen dari modal disetor ke publik dengan harga berkisar Rp 128-161 per saham.

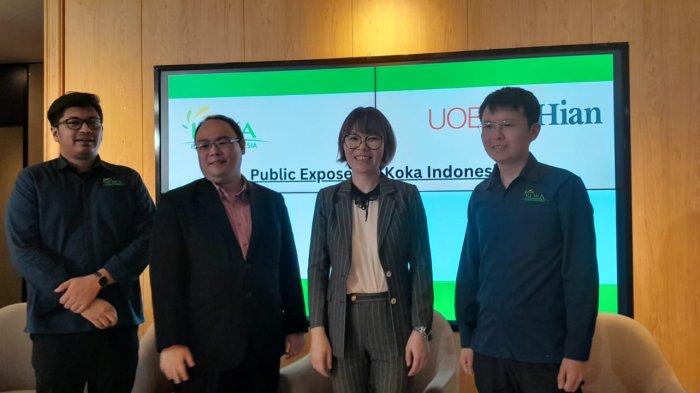

Direktur Keuangan KOKA Michael Albert dalam paparan kepada media, Kamis 21 September 2023 mengatakan, dari hasil IPO ini, KOKA memproyeksikan bisa meraup dana segar dari bursa senilai Rp 91,5 miliar hingga Rp 115,1 miliar.

Pihaknya menunjuk UOB Kay Hian Sekuritas sebagai penjamin pelaksana emisi efek.

Sebagai tahapan IPO, penawaran saham KOKA ke publik kini memasuki masa penawaran awal (bookbuilding) yang akan berlangsung hingga 26 September 2023.

KOKA akan mendapatkan pernyataan efektif dari Otoritas Jasa Keuangan (OJK) pada 29 September 2023, sehingga masa penawaran umum bisa berlangsung pada 3-9 Oktober 2023.

Semetara tahapa pencatatan (listing) perdana saham KOKA di BEI dijadwalkan pada 11 Oktober 2023.

Michael optimistis, KOKA sanggup memacu pendapatan perusahaan lebih tinggi dari tahun lalu.

Pihaknya mengincar kenaikan pendapatan 40 persen dan laba bersih lebih besar dari itu ditopang oleh kebijakan pemerintah yang aktif mengembangkan tambang nikel baru.

Baca juga: OJK: 59 Perusahaan Antre IPO di Bursa, Nilainya Rp 12,47 Triliun

“Kontrak itu sesuai dengan kapasitas perseroan. Pendapatan kami incar naik 40 persen dan laba bersih lebih besar dari itu,” ujarnya saat ditemui usai konferensi pers.

Michael juga optimistis dengan outlook perekonomian Indonesia dan global ke depan. Apalagi, pemerintah Indonesia saat ini tengah fokus pada pengembangan pertambangan Nikel.

KOKA berencana mencatatkan sahamnya di Bursa Efek Indonesia (BEI) di bulan Oktober 2023. Perseroan berencana untuk melepaskan sebanyak-banyaknya 715.333.000 saham atau sekitar 25 persen dari modal ditempatkan dan disetor penuh setelah penawaran umum Harga saham yang ditawarkan ada di rentang harga antara Rp 128 sampai dengan Rp 161 per saham.

Baca juga: Melantai di Bursa, Mutuagung Lestari Incar Rp 103,71 miliar dari IPO, Dananya untuk Apa?

Bisnis KOKA selama ini bergerak di bidang kontraktor umum proyek konstruksi, teknik mesin, teknik geoteknik, desain interior, dan furniture dan telah memegang beberapa proyek strategis di Indonesia, terutama dari klien yang berasal dari perusahaan asal China.

Sejauh ini KOKA telah mengerjakan lebih dari 100 proyek rekayasa investasi dan konstruksi di Indonesia termasuk proyek infrastruktur pertambangan di Morowali, Sulawesi Tengah.

“Beberapa portofolio kami di antaranya pembangunan PT Hua Ching Aluminium Indonesia, pabrik Oppo di Tangerang, PT Chengtong Lithium, serta PT Kinsiang,” paparnya.

KOKA didirikan tahun 2011 dan bergerak di bidang kontraktor umum. Perseroan memiliki kualifikasi tinggi pada bidang konstruksi bangunan, konstruksi industri pabrik, dan jembatan & terowongan, dimana Perseroan telah melakukan serangkaian proyek rekayasa investasi dan konstruksi di Indonesia.

Baca juga: Revenue Naik 78 Persen Fox Logger Matangkan Persiapan IPO

Selama lebih dari 10 tahun, Perseroan telah mengerjakan lebih dari 100 proyek di Indonesia. Dalam menjalankan kegiatan usahanya Perseroan menerapkan sistem manajemen mutu, kesehatan kerja, sistem manajemen keselamatan berdasarkan standar internasional seperti ISO 9001, ISO 14001, dan OHSAS 18001.

Saat ini, pemegang saham pengendali KOKA adalah Gao Jing asal China yang menguasai 57 persen tau 42,75 persen saham setelah IPO. Gao Jing juga menjabat sebagai Direktur Utama KOKA.

Gao Jing menuturkan rencana IPO Perseroan menjadi tonggak pencapaian dalam sejarah Perseroan yang sudah berlangsung selama lebih dari 10 tahun berkecimpung di bidang kontraktor.

Diharapkan dengan langkah IPO ini, Perseroan dapat mengembangkan usahanya dengan cara meningkatkan skala usaha serta efisiensi Perseroan, sehingga mencapai performa terbaik yang akan menjadi nilai tambah bagi seluruh stakeholders Perseroan.

Pemegang saham lainnya adalah PT Kreatif Konstruksi Indonesia yang mengantongi 33 persen atau 24,75 persen saham setelah IPO. Serta, Gao Jinfeng yang menguasai 7,20 persen saham (atau 5,40 persen saham usai IPO) dan Pei Yaxing 2,80 persen saham (atau 2,10 persen pasca IPO.

Sebagian artikel ini dikutip dari Kontan | Laporan reporter: Pulina Nityakanti

Sumber: Kontan

| COIN, Ekosistem Bursa Aset Kripto Pertama di Dunia yang Melantai di BEIÂ |

|

|---|

| Bidik Dana Segar Rp 152,07 Miliar di Pasar Modal, Trimitra Trans Persada Bakal Melantai di Bursa |

|

|---|

| PDIP Partai Terpopuler pada Survei IPO, Adian Napitupulu: Pesan Ibu Mega Terus Bergema |

|

|---|

| PDIP, Gerindra, hingga PAN Masuk 5 Partai Terpopuler Versi Survei IPO |

|

|---|

| Resmi Melantai di Bursa Efek Indonesia, Saham FORE Naik 34,04 Persen |

|

|---|

Isi komentar sepenuhnya adalah tanggung jawab pengguna dan diatur dalam UU ITE.